¿Qué porcentaje del sueldo se va en impuestos?

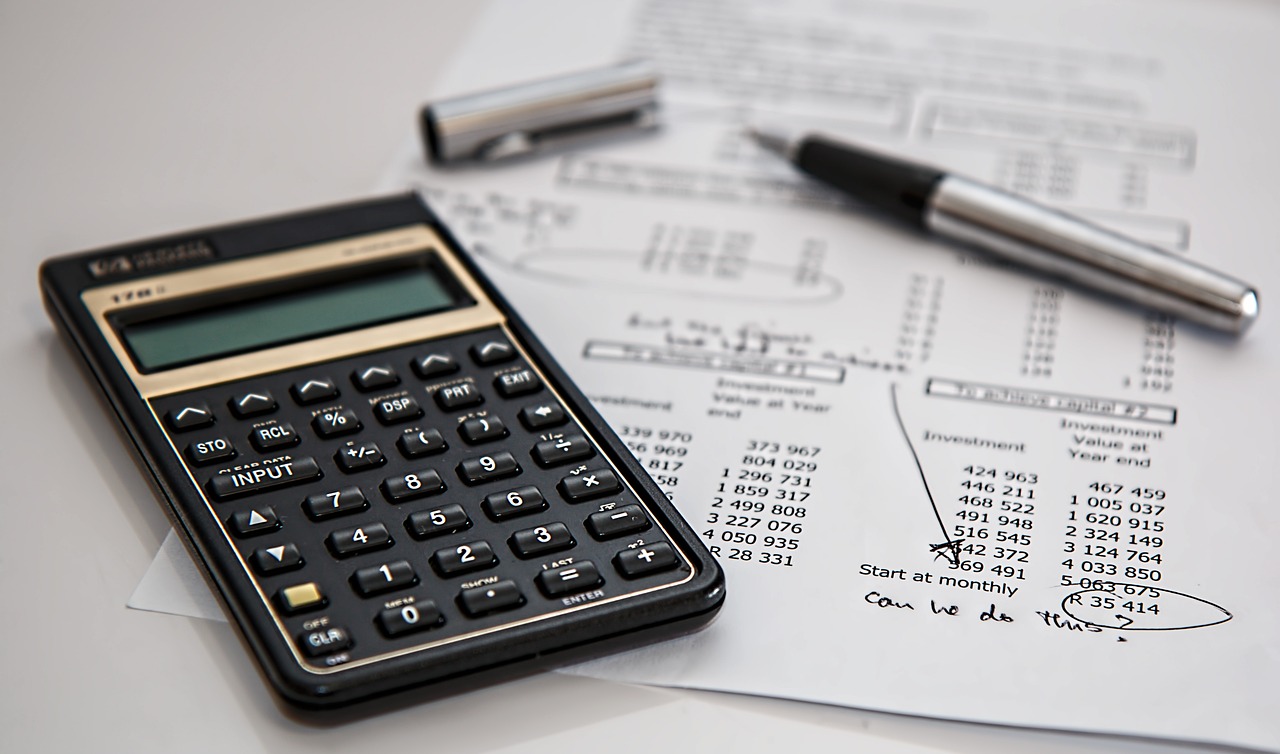

En España, el porcentaje de impuestos que se descuenta de un salario depende de la cantidad de ingresos de cada trabajador. La tasa impositiva en España se calcula a partir del Impuesto sobre la Renta de las Personas Físicas (IRPF). El IRPF se calcula en función de los ingresos anuales de un trabajador.

Los trabajadores que ganan menos de 12.450 euros al año pagaran un impuesto mínimo del 19%, mientras que aquellos con ingresos superiores a 50.000 euros al año pagarán un impuesto máximo del 45%. Además, los trabajadores también deben pagar el Impuesto sobre el Valor Añadido (IVA), el cual se aplica a los bienes y servicios. El IVA es del 21%.

Por lo tanto, el porcentaje de impuestos descontado de un salario depende de la cantidad de ingresos de cada trabajador. Los trabajadores con bajos ingresos pagaran un impuesto mínimo del 19%, mientras que los trabajadores con ingresos altos pagaran un impuesto máximo del 45%. Además, todos los trabajadores deben pagar el impuesto sobre el valor añadido, el cual se aplica a los bienes y servicios y es del 21%.

¿Qué porcentaje del sueldo se va en impuestos?

En España, los impuestos sobre los salarios dependen principalmente de la cantidad de ingresos que se obtienen y de la categoría fiscal del trabajador. Además, hay otras variables como el año fiscal y la comunidad autónoma en la que se encuentre el trabajador. De media, los impuestos sobre los salarios pueden suponer de un 25% a 40% del salario bruto, pero esto varía según los factores antes mencionados. El Impuesto sobre la Renta de las Personas Físicas (IRPF) es el principal impuesto que los trabajadores tienen que pagar. Está compuesto por una tarifa progresiva, en la que el porcentaje de impuesto depende de la cantidad de ingresos anuales. Por ejemplo, si un trabajador tiene un salario anual de 24.000 €, el impuesto a pagar será del 19% del salario anual. El salario neto se obtiene restando el impuesto al salario bruto, lo que significa que ese trabajador tendrá un salario neto de 19.440 €. Además del IRPF, los trabajadores también tienen que pagar una cuota a la Seguridad Social, la cual depende del tipo de contrato y de la cantidad de ingresos. Esta cuota se calcula como un porcentaje del salario bruto. Por ejemplo, si un trabajador con un salario bruto de 1.000 €, la cuota a la Seguridad Social será del 16,12% del salario bruto, lo que en este caso daría una cuota de 161,2 €. Por lo tanto, el salario neto del trabajador sería de 838,8 €. En conclusión, el porcentaje de impuestos sobre el salario en España varía de un 25% a un 40%, dependiendo de la cantidad de ingresos y de la categoría fiscal del trabajador.

¿Cuánto son 1200 euros brutos al mes en neto?

España es uno de los países de la Unión Europea que, junto con otros países como Alemania, Francia y Reino Unido, tiene un sistema impositivo que afecta a los salarios brutos. 1200 euros brutos al mes en España no es igual a 1200 euros netos al mes, ya que una parte de esta cantidad se destina a la Seguridad Social, el pago de impuestos a la renta y el resto se destina a retenciones. Si se quiere conocer el salario neto, hay que restar los impuestos y retenciones a los 1200 euros brutos.

En España, el salario mínimo interprofesional es de 900 euros brutos al mes. Esto significa que para los trabajadores con contrato a tiempo completo, el salario se calculará a partir de esta cantidad. En el caso de los trabajadores que reciben un salario superior a los 900 euros brutos al mes, el cálculo se realizará de la misma manera.

Por lo tanto, para conocer cuánto son 1200 euros brutos al mes en neto, hay que restar los impuestos y retenciones correspondientes. El salario neto a percibir dependerá del tipo de contrato laboral y de otros factores como el nivel de renta. Por lo tanto, el salario neto puede variar de un trabajador a otro.

En conclusión, los 1200 euros brutos al mes en España no siempre se traducen en la misma cantidad neta. El salario neto dependerá de la cantidad de impuestos y retenciones a aplicar, así como del tipo de contrato laboral.

¿Cuánto es en neto 18.000 euros brutos?

En España, 18.000 euros brutos equivale a un salario bruto anual de €18.000. Esto significa que es el salario total antes de deducciones, incluidos los impuestos y cotizaciones a la Seguridad Social. El salario neto anual de €18.000 es el salario recibido tras deducir todos los impuestos y cotizaciones a la Seguridad Social. La cantidad neta recibida varía dependiendo de la situación fiscal de cada trabajador.

El salario neto anual de €18.000 se obtiene al calcular el salario bruto anual menos la suma de los impuestos y las cotizaciones a la Seguridad Social. Los impuestos incluyen el Impuesto sobre la Renta de las Personas Físicas (IRPF) y los impuestos sobre la renta de las empresas (IS). Los descuentos por cotizaciones a la Seguridad Social incluyen el pago de la cotización al Régimen General de la Seguridad Social, el pago de la cotización al Régimen Especial de Autónomos y el pago de la cotización al Régimen Especial Agrario.

El salario neto anual de 18.000 euros se obtiene al aplicar una tasa de impuestos al salario bruto anual. La tasa de impuestos varía dependiendo del salario bruto anual, y se calcula en función de la base imponible. El salario neto anual de €18.000 se obtiene al aplicar la tasa de impuestos correspondiente al salario bruto anual de €18.000. Por tanto, el salario neto anual de €18.000 es el salario que recibe un trabajador después de haber deducido todos los impuestos y cotizaciones a la Seguridad Social.

En conclusión, el salario neto anual de €18.000 es el salario que recibe un trabajador después de haber deducido todos los impuestos y cotizaciones a la Seguridad Social. La cantidad neta recibida varía dependiendo de la situación fiscal de cada trabajador, así como de la tasa de impuestos aplicada al salario bruto anual.

¿Cuánto me quitan de la nómina?

En España, el sistema de Retención en la Fuente consiste en un impuesto de la nómina que se aplica a las personas con un trabajo a tiempo completo o parcial. Esta retención se realiza sobre los ingresos salariales, los beneficios y los dividendos obtenidos por el trabajador. Esta retención se establece según la ley para contribuir al Estado con el pago de impuestos.

Cada trabajador recibe una cantidad en su nómina cada mes, pero una parte de esta cantidad se quita para pagar impuestos. La cantidad que se retiene depende del tipo de trabajo que se realiza, el salario bruto y los descuentos legales establecidos por la legislación española. Los impuestos que se retienen de la nómina son el Impuesto sobre la Renta de las Personas Físicas (IRPF), el Impuesto sobre el Valor Añadido (IVA) y el Impuesto de Sociedades.

Los trabajadores deben ser conscientes de que una parte de su salario bruto se destina a contribuir al Estado, por lo que es importante que conozcan la cantidad que se les retiene de la nómina, para poder realizar planificaciones de presupuesto adecuadas. Además, es importante tener en cuenta que aunque la cantidad retenida sea la misma cada mes, el salario neto puede variar según el número de horas trabajadas.

¿Buscas trabajo?

¿Quieres encontrar trabajo?

¿Quieres encontrar trabajo?